Investieren | 27.04.2023

Diversifizieren statt alle Eier in ein Nest legen

Streuen hilft gegen Rutschen. Nicht nur im Winter, sondern auch beim Investieren. Ein Interview mit Ingo Mainert, CIO Multi Asset Europe bei Allianz Global Investors, über Risiko und Rendite, das Ausnahmejahr 2022 und warum er von den Vorteilen eines diversifizierten Portfolios überzeugt ist.

Herr Mainert, als Multi Asset Manager bei Allianz Global Investors plädieren Sie für eine breit über verschiedene Anlageklassen gestreute Kapitalanlage. Kurz gesagt: für Diversifikation, einem Anlagekonzept, dem auch Allvest folgt. Warum sollten Anleger bei der Kapitalanlage möglichst breit streuen, was sind aus Ihrer Sicht die wesentlichen Argumente?

Einer Weisheit zufolge ist nichts umsonst: „There ain’t no such thing as a free lunch.“ In der Finanzwirtschaft gilt allerdings gemeinhin eine Ausnahme: Diversifikation. Dazu gibt es eine umfangreiche wissenschaftliche Literatur, ausgehend vom US-Ökonom und Nobelpreisträger Harry Markowitz in den 50er Jahren. Wie er gezeigt hat, ermöglicht das Streuen des Anlagekapitals über viele Investments eine Reduktion des Portfoliorisikos bei gleichbleibenden Ertragserwartungen, oder auch eine Erhöhung der Ertragserwartungen bei unverändertem Portfoliorisiko. Das ist das wesentliche Argument bis heute.

Das klingt einigermaßen kompliziert. Können Sie das näher erläutern?

Es bedeutet im Kern etwas sehr Einfaches: Ein stärker und besser diversifiziertes Portfolio kann dem Anleger bei gleichem Risiko eine höhere Rendite bescheren. „Risiko“ wird dabei üblicherweise als Schwankungsintensität, also Volatilität, gemessen. Je mehr der Wert eines Portfolios in einem Zeitraum schwankt, desto höher die Volatilität.

Grundsätzlich ist dies eigentlich nicht neu. Auf dieser Idee beruhen einige heuristische Empfehlungen zur Vermögensaufteilung. Der Grundgedanke ist dabei immer: Nicht alle Eier in ein Nest zu legen! Am bekanntesten ist wohl die „100 minus Lebensalter“-Regel, welche die Frage nach der passenden Aktienquote quasi biometrisch beantwortet. Danach sollte man mit steigendem Alter tendenziell weniger Aktien besitzen – eine grobe Lebenszyklusbetrachtung.

Zusammengefasst heißt das: Anleger können für ihr Portfolio bei gleichem Risiko eine höhere Rendite erwarten. Das lässt sich mit mehr und besserer Diversifikation erreichen, sagt Markowitz. Bleibt die Frage: Wie kann man sich ein diversifiziertes Portfolio vorstellen?

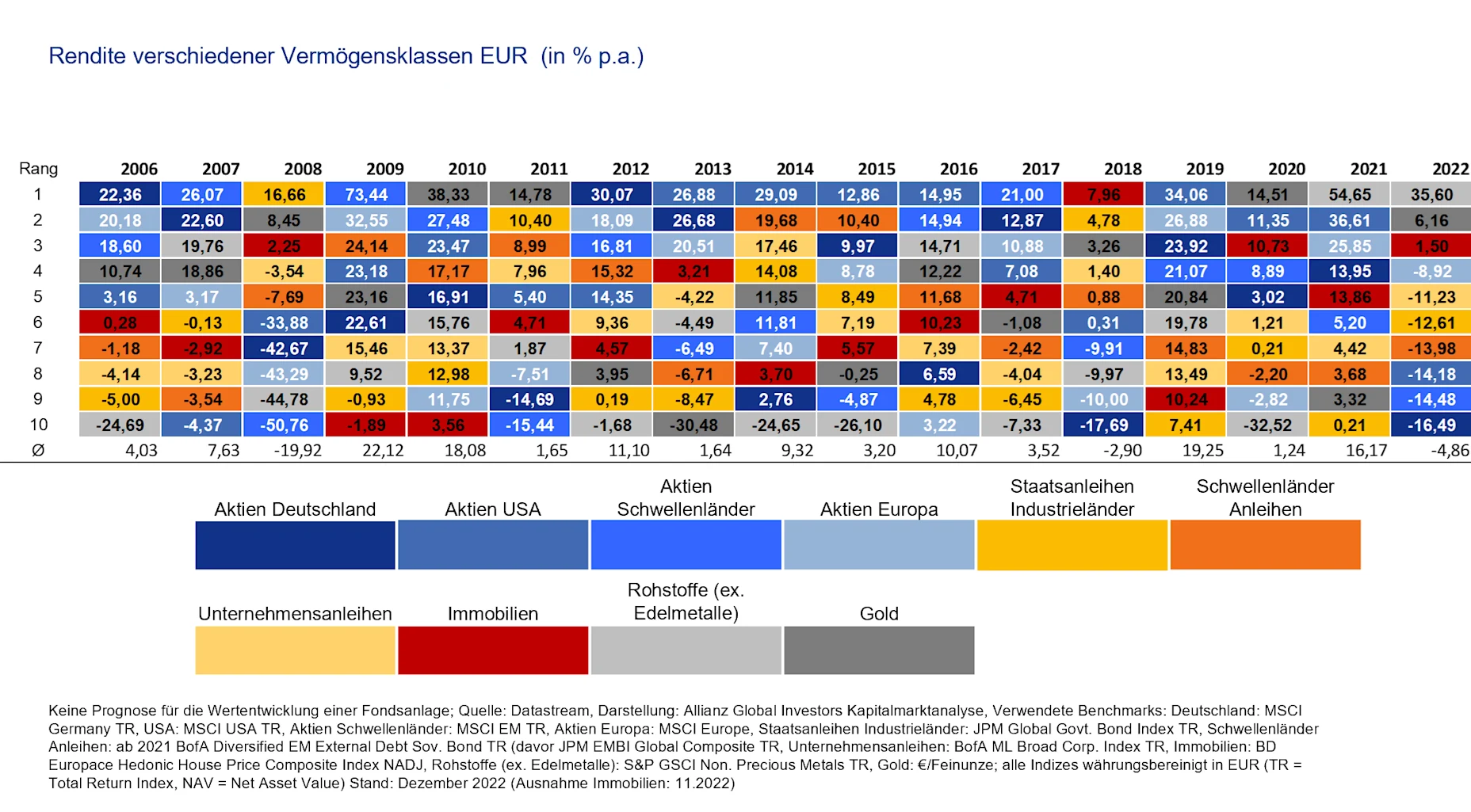

Sehr bunt! Wir haben bei Allianz Global Investors eine Darstellung entwickelt, die das sehr schön und plastisch demonstriert. Sie zeigt für jeweils zehn wichtige Assetklassen die jährliche Rendite. Jede Assetklasse bekommt eine eigene Farbe. Beim Blick auf die Wertentwicklung der verschiedenen Anlageklassen für die Jahre 2006 bis 2022 drängt sich der Eindruck auf: Heute hui, morgen pfui – und andersherum. Eher selten stehen Vorjahressieger zweimal hintereinander ganz oben auf dem Treppchen, und beim grafischen Mehrjahresvergleich wirkt das von Jahr zu Jahr unterschiedliche Ranking der Assetklassen derart durcheinandergewürfelt, dass wir die Darstellung intern den „Assetklassen-Flickenteppich“ nennen. Da es somit regelmäßig abrupte Favoritenwechsel gibt, ist es beim Investieren sinnvoll, nicht alles auf eine Karte zu setzen, sondern viele verschiedene Anlageklassen ins Auge zu nehmen.

Abb. 1: So performten die 10 wichtigsten Assetklassen 2006 - 2022

2022 sticht dabei in gewisser Weise heraus, denn Aktien und Anleihen verloren sehr deutlich. Eine Grundidee, auf der Diversifikation beruht – wenn Aktien schwächeln, steigen die Renten, und andersherum – hat nicht funktioniert. Ist das ein Argument gegen Diversifikation?

Das eigentliche Drama des vergangenen Jahres war das Fehlen eines sicheren Hafens. Ich betrachte das jedoch als Ausdruck einer ganz ungewöhnlichen Kapitalmarktsituation und 2022 als Ausnahme, die die Regel eher bestätigen sollte. Der Flickenteppich zeigt über die lange Frist betrachtet eindrucksvoll, wie reale Werte, vor allem Aktien, ihre Performancestärke ausspielen können. In Krisenzeiten hingegen demonstrieren zumeist Anleihen und Gold ihre Vorteile als „sichere Häfen“. Beispiele sind 2008, 2011 und 2018. Anders als in der Fußball-Bundesliga gibt es aber kein Dauerabonnement auf den Spitzenplatz. Vielmehr findet sich bei den Vermögensklassen der Meister des einen Jahres im Folgejahr mitunter auf einem Abstiegsplatz wieder.

„Das Streuen des Kapitals über und innerhalb verschiedener Assetklassen und Regionen ist ein notwendiges Fundament für stabile Anlageergebnisse.“

- Ingo Mainert

- CIO Multi Asset Europe, Allianz Global Investors GmbH

Also weiter auf starke Diversifikation setzen?

Für mich ist der „Flickenteppich“ insgesamt ein flammendes Plädoyer für Diversifikation und aktives Management. Wer streut, rutscht weniger! Das Verteilen des Kapitals über und innerhalb verschiedener Assetklassen und Regionen ist ein Fundament für stabile Anlageergebnisse. Wohlgemerkt ist dies die notwendige, aber nicht die hinreichende Bedingung. Mit anderen Worten: Diversifikation ist nicht alles, aber ohne Diversifikation ist vieles nichts.

Es kommt also nicht nur darauf an, zu diversifizieren, sondern dieses auch professionell zu tun.

Genau. Die richtige Mischung über viele Anlageklassen ist Ergebnis eines disziplinierten, konsistenten Kapitalanlageprozess, durchgeführt von einem professionellen Anlagemanagement. Unsere Portfoliomanager führen regelmäßig Gespräche mit hunderten von Unternehmen vor Ort und erhalten so Informationen aus erster Hand. Diese Informationen werden im internationalen Netzwerk der AllianzGI intensiv und durchaus auch kontrovers diskutiert. Hinzu kommt die Expertise der verschiedenen Anlagespezialisten. Allein im Multi Asset Bereich arbeiten international rund 80 Experten, die sich austauschen und zusammen immer wieder neue Anlageideen generieren.

Allvest ist ein besonders breit über Anlageklassen, Regionen und Sektoren diversifiziertes Investment. Dadurch ist Allvest relativ schwankungsarm und bietet einen guten Inflationsschutz. Mehr über Diversifikation und Inflationsschutz mit Allvest erfahren Sie in unserem Magazin.

Allgemeine Hinweise

Investieren birgt Risiken. Der Wert einer Anlage und Erträge daraus können sinken oder steigen. Investoren erhalten den investierten Betrag gegebenenfalls nicht in voller Höhe zurück. Die dargestellten Einschätzungen und Meinungen sind die des Herausgebers und/oder verbundener Unternehmen zum Veröffentlichungszeitpunkt und können sich ändern, ohne dass wir darüber informieren. Die verwendeten Daten stammen aus verschiedenen Quellen und wurden zum Veröffentlichungszeitpunkt als korrekt und verlässlich bewertet. Bestehende oder zukünftige Angebots- oder Vertragsbedingungen genießen Vorrang. Dies ist eine Marketingmitteilung herausgegeben von Allvest GmbH, Königinstraße 28, München, Amtsgericht München, HRB 243249. Die Vervielfältigung, Veröffentlichung sowie die Weitergabe des Inhalts in jedweder Form ist nicht gestattet, es sei denn dies wurde durch Allvest GmbH explizit gestattet.